当前如何布局权益资产?选择拿得住、睡得着的好产品!

2023-03-30 11:57 来源:东方财经网 www.eastfi.com

经济回暖的强预期让投资者们对今年A股表现较为期待,但在短期“狂飙”之后,最近的行情再度开始“拉扯”。

涨一天、跌一天的走势中,大家是否既想适当布局,又担心后市波动下跌,迟迟不敢下手?市场难猜,但选择拿得住、睡得着的好产品有望帮助我们提升投资的确定性。

最近新基金发行有所回暖,部分产品背后的基金经理和管理人实力也是有目共睹,而目前A股市场仍具有较好的投资性价比,大家如果有增配权益资产的计划,其实可以考虑从中挑选一二布局。

比如说华安基金4月10日即将发行的华安景气领航(基金代码:A类017303、C类017304),在布局时点、基金经理、基金管理人等方面都拥有一定优势。

1、低位进场建仓,提升投资体验和胜率

当前大盘仍在3200多点,A股主要指数估值也并不算高,对于华安景气领航等新基金来说是较为有利的市场环境,能够以相对较低的价格买好资产。

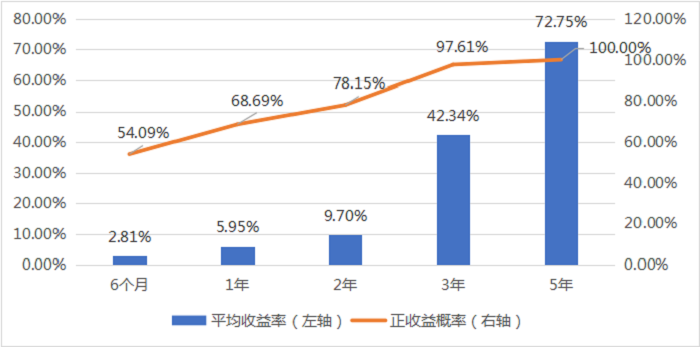

从历史模拟数据看,在当前点位布局权益基金并耐心持有,有望收获不错的回报。近10年中,若在3200点左右买入偏股混基指数,持有不同时长,投资者最终获得的平均收益率、正收益概率如下:

近10年在3200点左右持有偏股混基指数不同时长的平均收益率和正收益概率

(数据来源:WIND,统计区间:2013-03-24至2023-03-23。统计方法:测算在上证指数处于3200-3300点之间时,买入并持有万得偏股混合型基金指数6个月、1 年、2 年、3 年、5 年的收益率,以及所有样本中获得正收益的占比。计算公式:平均收益率=样本收益率总数/总样本数,正收益概率=正收益样本数/总样本数。)

随着持有时长变长,投资者的平均收益率和正收益概率也逐步上升,当持有5年时,平均收益率为72.75%,正收益概率达到100%。

相比仓位已较高的老基金,新基金无疑具有更明显的低位建仓优势,投资者可借助华安景气领航在市场相对低位阶段更轻松地进场,相信有专业投研的护航,叠加时间沉淀,有望收获不错的长期收益。

2、胡宜斌“操盘”,打造“拿得住”的成长风格基金

胡宜斌是华安基金的绩优人气基金经理之一,现任公司基金投资部总监,这次的华安景气领航就将由他管理。

胡宜斌从业11年+,管理基金产品也有7年+,受到73万户投资者的青睐。在他目前管理的6只基金产品中,有3只已管理超3年,且中长期业绩给力。

“代表作”华安媒体互联网已由他管理超过7年,近5年收益率达179.23%,同期业绩比较基准收益率5.10%,超额收益率174.13%。(数据来源:基金定期报告,截至2022-12-31)

在同类偏股型基金(股票上限95%)(A类)中,华安媒体互联网A排名也持续领先,近1年、2年、5年、7年业绩排名前1/5、12/180、1/88、2/74。(数据来源:银河证券,近1年具体排名39/211,截至2022-12-31)

华安智能生活、华安成长创新两只产品成立以来始终由胡宜斌管理,目前也良好运作3年多,基金净值逐步攀升。

华安智能生活A历史收益率

(数据来源:基金定期报告,截至2022-12-31)

华安智能生活A成立以来总回报124.71%,同期业绩比较基准收益率2.61%,超额收益率122.10%。同时,近2年收益率在偏股型基金(股票上下限60%-95%)(A类)中排名前6%。(数据来源:基金收益率、基准收益率、基金超额收益率来自基金定期报告,排名数据来自银河证券,近2年具体排名为39/739,截至2022-12-31)华安成长创新A历史收益率

(数据来源:基金定期报告,截至2022-12-31)

华安成长创新A成立以来实现收益率103.70%,同期业绩比较基准收益率3.19%,取得超额收益率100.51%,近2年业绩在偏股型基金(股票上下限60%-95%)(A类)中排名前3%。(数据来源:基金收益率、基准收益率、基金超额收益率来自基金定期报告,排名数据来自银河证券,近2年具体排名为19/739,截至2022-12-31)可持续的业绩表现来自于良好的投资方法论。胡宜斌是一位“成长风均衡派”,擅长从中观出发,寻找未来盈利增速最快的行业和赛道,并且景气预期在未来1-2年内兑现,力求精准挖掘高性价比的“盈利裂变”机会。

所谓“盈利裂变”,指盈利发生逻辑上不可逆的跃升,这类机会在新兴行业、周期性行业、消费行业、价值行业都存在。胡宜斌以盈利变化为准绳,做充分的研究,掌控行业周期规律,先人一步左侧布局,这也是其投资成功率和提前量的核心。

近年来,胡宜斌也在成长投资的基础上,更加注重“适应性”,以更好应对不同市场环境的考验。他积极扩展能力圈,扩大寻找盈利裂变的中观行业范围,在以科技成长筑底的同时,将视角进一步拓展至全市场。

同时,构建投资组合时引入“杠铃策略”。在“杠铃”的两端,都寻找具备盈利裂变潜质的赛道,这样既能享受到未来高景气带来的上涨,也能利用不相关的资产对冲阶段性波动,提升成长风格基金的持有体验,让投资者“拿得住”。

在选股上,胡宜斌也主张“在黎明前的黑暗中把金子先挑出来”,一是带着“洁癖”找优质企业,二是寻找与本轮景气跃升中最直接相关的标的。

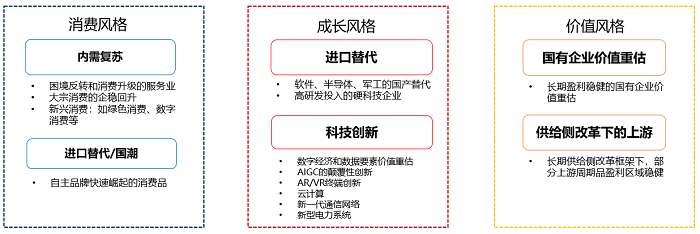

新产品华安景气领航将延续胡宜斌的投资理念,从消费、成长、价值等多领域多赛道发掘机会,构建更具市场适应能力的投资组合,带给投资者更好的成长风格投资体验。

3、独特的华安投研体系,让投资者“睡得着”

除了灵魂人物基金经理,管理人的投研实力也是基金产品长期良好运作的重要保障。

华安基金注重投研深度联动,公司打造了立体化、多层次、精分工的投资梯队,实行基金经理带领的研究小组制,强化基金经理也是资深研究员的要求,充分发挥团队成员各自的阿尔法优势,助力旗下基金产品业绩的持续性,让持有人“睡得着”。

在这一独特的投研体系下,华安基金旗下权益类基金近5年收益率达95.50%,排名全行业 7/109,且在12只权益类大型公司中排名第2。(数据来源:海通证券,截至2022-12-31)中长期业绩显现,华安基金也是领奖台上的常客,曾累计收获6次金牛基金管理公司奖、3次金基金·TOP公司奖、8次明星基金公司奖。(颁奖机构:中国证券报、证券时报、上海证券报,截至2022年12月31日)虽然当前行情仍有些乍暖还寒,但选择在A股相对低位、经济复苏初期时布局,投资者也不必过度担忧,再加上有优秀的基金经理和专业的投研团队护航,相信能够带领投资者穿越震荡,把握长期价值。

根据基金定期报告数据,截至2022年12月31日,胡宜斌目前管理基金业绩如下:

华安媒体互联网A成立日2015/5/15,业绩比较基准为中证800指数收益率*50%+中国债券总指数收益率*50%。2018-2022年历年业绩(及业绩基准表现)为0.81%(-11.68%)、101.70%(16.87%)、18.39%(12.86%)、35.43%(1.11%)、-14.35%(-10.77%)。历任基金经理:陈逊(2015.05.15-2015.06.26)、崔莹(2015.06.18-2016.09.21)、胡宜斌(2015.11.26-至今)。

华安智能生活A成立日2019/5/8,业绩比较基准为中证800指数收益率*70%+中债综合全价指数收益率*20%+恒生指数收益率*10%。2019-2022年历年业绩(及业绩基准表现)为62.06%(6.31%)、19.90%(17.70%)、34.39%(-1.52%)、-13.98%(-16.37%)。历任基金经理:胡宜斌(2019.05.08-至今)。

华安成长创新A成立日2019/6/27,业绩比较基准为中证800成长指数收益率*70%+中债综合全价指数收益率*20%+恒生指数收益率*10%。2019-2022年历年业绩(及业绩基准表现)为31.08%(9.11%)、26.14%(27.85%)、41.77%(-4.86%)、-13.10%(-20.94%)。历任基金经理:胡宜斌(2019.06.27-至今)。

华安沪港深外延增长A成立日2016/3/9,业绩比较基准为中证800指数收益率*50%+中国债券总指数收益率*50%。2018-2022年历年业绩(及业绩基准表现)为-19.78%(-10.61%)、78.64%(17.40%)、94.88%(12.81%)、19.06%(0.76%)、-20.34%(-10.56%)。历任基金经理为:苏圻涵(2016.03.09-2018.02.26)、杨明(2016.03.09-2018.02.26)、崔莹(2016.03.09-2022.01.26)、胡宜斌(2022.01.26-至今)。

华安景气驱动一年持有A成立日2022/3/1,业绩比较基准为中证800指数收益率*65%+中债综合全价指数收益率*20%+中证港股通综合指数收益率*15%。2022年度业绩(及业绩基准表现)为5.37%(-10.70%)。历任基金经理:胡宜斌(2022.03.01-至今)。

华安景气优选A成立日2022/6/2,业绩比较基准为中证800指数收益率*65%+中债综合全价指数收益率*20%+中证港股通综合指数收益率*15%。2022年度业绩(及业绩基准表现)为-2.72% (-3.37%)。历任基金经理:胡宜斌(2022.06.02-至今)。

来源:东方财经网 作者:综合