资产配置“压舱石”如何选?这类基金不可或缺!

2022-12-06 14:38 来源:东方财经网 www.eastfi.com

无论是个人投资,还是家庭理财,资产配置都是“必修课”。通过资产配置,把鸡蛋放在不同的篮子里,不仅能够有效平滑单一资产波动,还能把握不同资产机会,改善投资体验。

资产配置的有效性如何?

历史经验表明,单一资产难以长牛,资产配置回报更“香”。此处分别以上证指数、中证全债代表股票资产、债券资产,模拟测算在近10年中以不同资产组合投资的收益情况,其中,以“30%股票+70%债券”的资产配置组合方式布局,最终收益率为59.33%,而单一配置股票、债券资产的收益率为39.91%、57.77%。

(数据来源:WIND,截至2022/10/31)

实际操作中,投资者该如何做好资产配置?

根据资产配置“金字塔”原理,“塔底”资产是配置最多,也是最为重要的一部分,该部分资产的风险收益特征往往较低,且需兼顾一定的流动性。中短债基金便是不错的资产配置“压舱石”。

中短债基金是纯债基金细分品种之一,主要投资剩余期限不超过3年(含)的中短期债券,组合久期较短,投资波动和回撤相对较小,持有体验也因此更优。

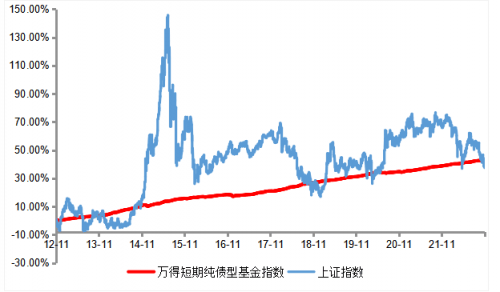

短期纯债型基金指数近10年走势

(数据来源:WIND,统计区间:2012/11/1-2022/10/31)

由上图可见,近10年短期纯债型基金指数的净值走势几乎趋近于一条稳步向上的直线,与同期上证指数走势形成鲜明对比。此外,无论是在单边下跌,还是震荡加剧的市场,短期纯债型基金指数的走势始终保持平稳。比如,在2018年的单边下跌市,上证指数下跌24.59%,同期短期纯债型基金指数却逆势上涨5.13%;2021年全年震荡,上证指数上涨4.80%,同期短期纯债型基金指数也有3.27%的涨幅,并不逊色太多。(数据来源:WIND,统计区间:2012/11/1-2022/10/31)

目前,市场上已有不少中短债基金,投资者还需择优纳入自己的资产配置组合。正在发行的华安众盈中短债基金(A类:016691,C类:016692)便是不错的资产配置底仓之选,该基金主要投资于流动性较好的国债、政策性金融债、以及中高等级信用债(AAA,AA+)等信用风险较低的品种,严控信用风险以及流动性风险。

背靠的邹维娜团队是新产品的核心亮点之一,该团队由资产配置策略、宏观利率策略、信用策略、交易策略等各领域的11名专家组成,实行“1+N”高效能管理模式,由华安基金绝对收益投资部高级总监、“大类资产配置专家”邹维娜重点把握⼤类资产配置,确定各品种的投资比例和时机,团队成员则根据个人能力圈,在股票和转债、信用债投资、利率债择时、期货等细分领域发挥各自特长,实现能力圈交叉互补。正是出于高效的团队协作,邹维娜团队曾连续6年7获金牛奖,是名副其实的金牛固收团队,能为新产品的投资运作提供有力投研支持。

新产品的拟任基金经理,将由邹维娜团队内的“债券投资专家”李振宇担纲,他拥有10年金融、基金从业经验,管理公募基金也已超过5年时间,具备丰富的长债基金、可转债基金、灵活配置型基金投资管理经验。在债市投资中,李振宇注重从基本面与政策面出发,基于历史数据、收益率曲线、银行间流动性、期限利差水平等对比,判断利率趋势和信用风险,进而判断利率债、信用债等资产的投资机会。

近期债市有所调整,如何看待中短债基金的配置机会?李振宇分析称,首先,预计基本面短期仍将维持弱势,疫情防控常态化和房住不炒短期或将保持,叠加明年上半年出口压力加大,两会前经济动能难有明显起色,流动性并不具备大幅收紧的基础;其次,在整体财政压力较大的背景下,明年大幅增加财政赤字可能性较低,故对货币政策的诉求较强,未来随着美联储加息预期阶段性缓解,在汇率升值的窗口期,不排除货币政策再次释放宽松信号。再者,近期资金市场利率向政策利率有所靠拢,后续进一步上升空间较低,且央行维护流动性的意图较强,国债估值总体处于中性水平,信用债和利率债估值在短期有望继续维持。综上,当下中短久期债券仍是收益确定性较高的资产,调整后参与空间将进一步释放。

根据基金年报、季报数据,截至2022年6月30日,李振宇目前管理基金业绩如下:

华安新动力A成立日2015/3/24,业绩比较基准为中国人民银行公布的一年期定期存款利率(税后)+3%。2015年-2021年、2022年上半年历史业绩(业绩比较基准涨幅)为3.70%(3.84%)、2.12%(4.50%)、2.83%(4.50%)、3.21%(4.50%)、6.76%(4.50%)、6.58%(4.51%)、1.09%(4.50%)、-2.94%(2.23%)。历任基金经理:杨鑫鑫(2015.03.24-2017.07.03)、郑可成(2015.03.24-2022.05.16)、张瑞(2022.05.16-至今)、李振宇(2022.06.21-至今)。

华安顺穗债券成立日2021/12/16,业绩比较基准为中债综合全价指数收益率×90%+1 年期定期存款利率(税后)×10%。2022年上半年历史业绩(业绩比较基准涨幅)为1.43%(0.42%)。历任基金经理:魏媛媛(2021.12.16-至今)、李振宇(2022.09.16-至今)。

风险提示:基金管理公司不保证本基金一定盈利,也不保证最低收益。基金的过往业绩并不预示其未来表现,基金管理人管理的其他基金的业绩并不构成基金业绩表现的保证。基金产品收益存在波动风险,投资需谨慎,详情请认真阅读本基金的基金合同、招募说明书等基金法律文件。

来源:东方财经网 作者:综合